-

手機(jī)鋰電網(wǎng)

手機(jī)鋰電網(wǎng)

m.libattery.net

m.libattery.net

- 產(chǎn)業(yè)研究

- 智庫

- 登錄

- 注冊

-

微信

關(guān)注微信公眾號

關(guān)注微信公眾號

-

客戶服務(wù)

- 網(wǎng)站導(dǎo)航

手機(jī)鋰電網(wǎng)

手機(jī)鋰電網(wǎng)

m.libattery.net

m.libattery.net

微信

關(guān)注微信公眾號

關(guān)注微信公眾號

客戶服務(wù)

一、鋰資源自主可控迫在眉睫,鹽湖提鋰亟待提速

(一)加拿大拿礦受阻+鋰業(yè)“歐佩克”預(yù)期,鋰資源卡脖子信號釋放

三家中企被要求剝離在加拿大鋰礦的投資,鋰資源安全問題重要程度顯著提升。加 拿大政府官網(wǎng)于10月28日發(fā)布聲明,明確《加拿大投資法》(ICA)適用于外國國有 企業(yè)對加拿大實(shí)體及關(guān)鍵礦產(chǎn)領(lǐng)域的投資。11月2日加拿大政府官網(wǎng)“創(chuàng)新、科學(xué)和 經(jīng)濟(jì)發(fā)展部” 根據(jù)ICA相關(guān)條例并以“國家安全”為由,命令剝離外國公司對加拿 大關(guān)鍵礦產(chǎn)公司的投資。11月3日該通知涉及的三家A股上市公司(藏格礦業(yè)、盛新 鋰能、中礦資源)均收到加拿大國家安全審查結(jié)果告知函,被告知須在90日內(nèi)放棄 相關(guān)礦產(chǎn)投資。

(二)鋰價持續(xù)上漲,我國鋰資源自供能力亟待加強(qiáng)

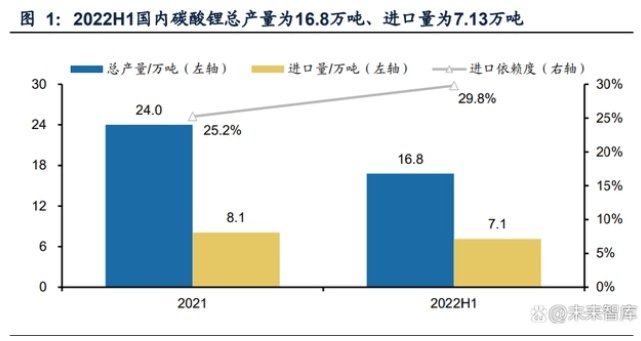

新能源產(chǎn)業(yè)推動鋰需求呈非線性高增,而產(chǎn)能釋放受限,供需錯配明顯。(1)需求 側(cè):根據(jù)USGS數(shù)據(jù),全球鋰需求量已從2015年的3.1萬噸金屬量提升至2021年的9.3 萬噸金屬量,新能源汽車、儲能產(chǎn)業(yè)的快速發(fā)展推動了鋰需求快速增長。(2)供給 側(cè):全球ESG要求不斷提高、疫情、開發(fā)技術(shù)受限等因素影響,鋰資源開發(fā)進(jìn)度難以匹配下游需求增長速度,當(dāng)前鋰的供需結(jié)構(gòu)仍呈錯配狀態(tài)。 我國鋰資源自供能力仍有不足,2022H1進(jìn)口量大增近70%。根據(jù)工業(yè)和信息化部統(tǒng)計(jì)數(shù)據(jù),2021年我國碳酸鋰總產(chǎn)量、進(jìn)口量分別為24.0萬噸、8.1萬噸,2022H1國 內(nèi)碳酸鋰總產(chǎn)量為16.8萬噸(同比+42%)、進(jìn)口量為7.1萬噸(同比+67%)。若用 進(jìn)口量/(總產(chǎn)量+進(jìn)口量)簡單衡量鋰資源的進(jìn)口依賴度,該比例已從2021年的25.2% 提升至2022H1的29.8%,我國鋰資源自供能力仍有不足。

國家層面明確表態(tài)加快鋰礦開發(fā),相關(guān)產(chǎn)業(yè)投資有望加快。針對鋰價居高不下、供 需關(guān)系錯配的現(xiàn)狀,今年以來工信部多次表態(tài)“適度加快國內(nèi)鋰、鎳等資源的開發(fā) 力度”。2022年9月工信部召開鋰資源產(chǎn)業(yè)發(fā)展座談會,表示“將引導(dǎo)合理開發(fā)國內(nèi) 資源,引導(dǎo)企業(yè)有序開發(fā)國內(nèi)鐵、銅、鋰等緊缺資源和石墨等優(yōu)勢資源,強(qiáng)化國內(nèi)資 源壓艙石作用和基礎(chǔ)保障能力”,并從“多開發(fā)、穩(wěn)進(jìn)口、減量化、促回收”等方面 提出一攬子措施,使我國盡快形成自主供給能力。

(三)我國探明鋰資量近 90%為鹽湖,將成為我國鋰資源供應(yīng)主體

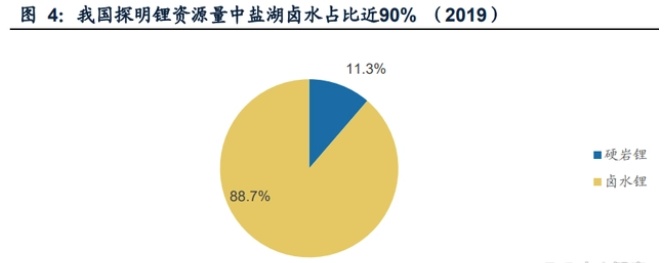

我國探明鋰資源量近90%以鹵水形式存在,鹽湖鋰儲量豐富。根據(jù)USGS數(shù)據(jù),2020 年全球鋰資源可分為鹽湖資源、礦石資源兩大類,其中鹽湖鹵水占比近60%。從地 域分部來看,南美鋰三角探明鋰資源占比達(dá)56%,中國排名第六位,占比約6%。根 據(jù)自然資源部《2019年中國礦產(chǎn)資源報告》,中國已查明鋰礦氧化物資源儲量已增加至2019年的1757.50萬噸;且我國探明鋰資源量中鹽湖占比接近90%,主要分布在 青海、西藏等地。

與礦石資源相比,鹽湖資源規(guī)模大、提鋰成本低。根據(jù)2020年10月張亮等發(fā)表的《全 球提鋰技術(shù)進(jìn)展》,與礦石資源相比,鹽湖鹵水提鋰具備以下優(yōu)勢:(1)資源規(guī)模 總量占據(jù)優(yōu)勢;(2)生產(chǎn)成本約為礦石提鋰的1/3;(3)勘探周期短。

二、鹽湖開發(fā)進(jìn)度受制約,“吸附+膜”法為破局良方

(一)品位低、投資高等因素制約我國鹽湖開發(fā),實(shí)際開采率低

根據(jù)2021年12月韓佳歡等發(fā)表的《中國鋰資源供需現(xiàn)狀分析》、2021年9月姜貞貞等發(fā)表的《我國鋰資源供需現(xiàn)狀下西藏鹽湖鋰產(chǎn)業(yè)現(xiàn)狀及對策研究》,與南美鹽湖 相比,我國鹽湖鋰資源主要有儲量高但品位低、開采利用程度低兩大特點(diǎn):(1)青 海鹽湖:鎂鋰比明顯低于南美,鋰收率較低,且此前主要采用鹽田攤曬等方法前期 投資大、產(chǎn)能釋放周期長;(2)西藏鹽湖:雖然較好的資源優(yōu)勢,但受制于自然條 件較為苛刻,開采難度較大。上述因素共同導(dǎo)致我國鹽湖提鋰雖然儲量較大但產(chǎn)量 有限,鹽湖鋰資源利用率嚴(yán)重受限。

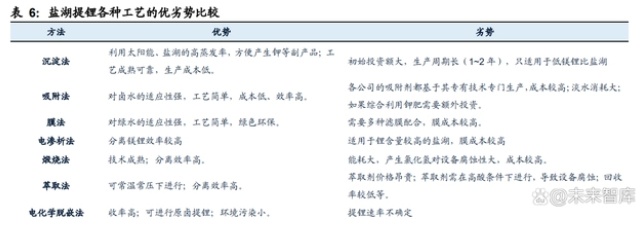

(二)“吸附+膜”法耦合工藝兼具高效、成本低、環(huán)保三大優(yōu)勢

南美富鋰鹽湖品位高、鎂鋰比低,因此多采用沉淀法工藝。沉淀法若用于我國品位 較低的鹽湖會導(dǎo)致鋰收率明顯下降。為解決青海鹽湖鎂鋰比高的問題,老鹵提鋰(即 先通過攤曬鹵水、提鉀等形成老鹵,使鋰離子富集后再進(jìn)行提鋰)應(yīng)運(yùn)而生,后為解 決龐大的鹽田系統(tǒng)投資及曬鹵長周期問題,國產(chǎn)企業(yè)不斷對提鋰技術(shù)進(jìn)行多元化創(chuàng)新及升級迭代。我們認(rèn)為“吸附+膜”法耦合工藝通過吸附劑前端富集鋰,讓提鋰段 前置成為可能,而膜段分離鎂鋰過程又無需額外試劑,讓原鹵提鋰、環(huán)保性等重要 方向得以兼顧。

(三)“吸附+膜”法已獲得產(chǎn)業(yè)化認(rèn)可,關(guān)注布局材料及工藝包的企業(yè)

“吸附+膜”法已獲得產(chǎn)業(yè)化認(rèn)可,關(guān)注具備材料及工藝包自研自產(chǎn)能力的企業(yè)。根 據(jù)各公司項(xiàng)目公告不完全統(tǒng)計(jì),近1年披露的“吸附+膜”法項(xiàng)目碳酸鋰合計(jì)規(guī)劃產(chǎn) 能已近18萬噸/年、氫氧化鋰達(dá)3萬噸/年,吸附提鋰為最具前景的方案,吸附劑產(chǎn)能 依然供給緊張。圍繞鹽湖提鋰,提鋰材料開發(fā)(吸附劑、膜)及工藝包的設(shè)計(jì)為核心 壁壘,關(guān)注具備自研自產(chǎn)能力的企業(yè)。

三、吸附段呈現(xiàn)高技術(shù)壁壘,膜段國產(chǎn)替代進(jìn)程加速

“吸附+膜”耦合工藝依賴材料開發(fā)及工藝包設(shè)計(jì),吸附段呈現(xiàn)高技術(shù)壁壘,膜段國 產(chǎn)替代進(jìn)程加速。(1)吸附段:吸附容量、溶損率等是衡量提鋰吸附劑效率的核心 指標(biāo),且根據(jù)特定鹵水類型適配程度又進(jìn)一步分為鋁系、鈦系和錳系吸附劑。近年 來國內(nèi)企業(yè)如久吾高科、藍(lán)曉科技、藍(lán)深新材料等公司均成功已主研發(fā)適用于鹽湖 的吸附劑產(chǎn)品,并已經(jīng)在產(chǎn)業(yè)化、中試等項(xiàng)目上成功應(yīng)用;(2)膜段:在鎂鋰分離 的部分,多用到膜的梯度耦合(反滲透、納濾膜、超濾等,有機(jī)膜為主),該工藝段 的技術(shù)難點(diǎn)在于膜材料強(qiáng)度、膜通量等,此前海外供應(yīng)商具備顯著優(yōu)勢,而近年來 伴隨著國內(nèi)膜廠商持續(xù)的技術(shù)升級(如:久吾高科、唯賽勃、三達(dá)膜、倍杰特、沃頓 科技等),國產(chǎn)替代正在加速。

(一)吸附劑:定制化程度、技術(shù)壁壘高,我國企業(yè)率先實(shí)現(xiàn)項(xiàng)目積累

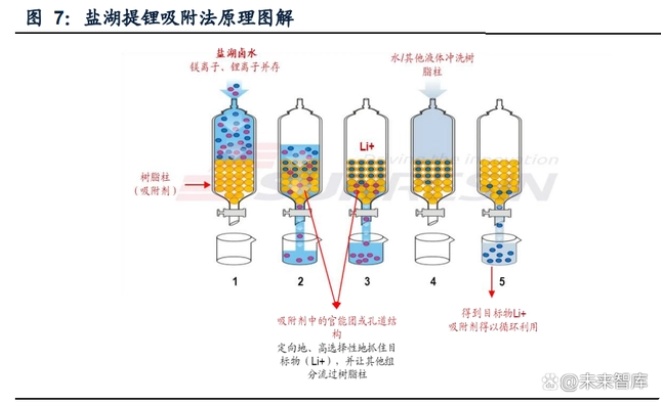

吸附材料定制化程度高,吸附容量、溶損率等是衡量提鋰吸附劑效率的核心指標(biāo)。 吸附分離的原理主要為吸附劑與吸附質(zhì)之間通過分子間引力(物理吸附)或發(fā)生化 學(xué)作用生成化學(xué)鍵(化學(xué)吸附)而產(chǎn)生吸附作用。該工藝應(yīng)用領(lǐng)域跨度大,不同的下 游及不同的客戶均需要定制化研發(fā)特種吸附材料,鹽湖提鋰也是如此。吸附容量(單 位吸附劑吸附物質(zhì)的最大量,與吸附劑表面積、孔隙大小有關(guān))、循環(huán)壽命(吸附劑 的損耗程度,通常用溶損率衡量)等是衡量提鋰吸附劑效率的核心指標(biāo),鹽湖提鋰中需開發(fā)吸附容量大、溶損率低、選擇性強(qiáng)的吸附劑。

鋁系吸附劑已成功實(shí)現(xiàn)產(chǎn)業(yè)化,鈦系吸附劑已進(jìn)行中試,錳系吸附劑尚處實(shí)驗(yàn)室階 段。根據(jù)王琪等《高鎂鋰比鹽湖鎂鋰分離與鋰提取技術(shù)研究進(jìn)展》(2021年),當(dāng) 前吸附劑技術(shù)路線主要有三種:(1)鋁系吸附劑:廣泛應(yīng)用于氯化物型、硫酸鎂亞 型鹽湖,吸附速率快,且脫附過程不需要消耗酸,循環(huán)穩(wěn)定性較好,已成功應(yīng)用于工 業(yè)化;(2)鈦系吸附劑:適用于氫氧根豐富的堿性鹽湖,在錳系的基礎(chǔ)上解決了溶 損率的問題,久吾高科首次將鈦系吸附劑在碳酸型鹽湖,目前處于中試階段;(3) 錳系吸附劑:適用于氫氧根豐富的堿性鹽湖,吸附容量大但溶損率高,廢水需要進(jìn) 行環(huán)保處理,目前工業(yè)化過程受阻。

我國企業(yè)率先實(shí)現(xiàn)了鹽湖提鋰吸附劑的產(chǎn)業(yè)化應(yīng)用積累,具備技術(shù)優(yōu)勢。在鹽湖提 鋰領(lǐng)域,由于中國鹽湖品位較低,“吸附+膜”法應(yīng)用更廣(南美鹽湖沉淀法居多), 我國企業(yè)已進(jìn)行了多個“吸附+膜”法項(xiàng)目(含中試)積累及技術(shù)迭代,如久吾高科 西藏扎布耶100噸/年氫氧化鋰中試(西藏礦業(yè))、青海大柴旦鹽湖1000噸/年氯化鋰中試(金海鋰業(yè))等,藍(lán)曉科技的五礦鹽湖1000噸/年碳酸鋰吸附劑及吸附分離成套 裝置、藏格鋰業(yè)10000噸/年碳酸鋰的提鋰裝置及配套樹脂等。從全球?qū)Ρ葋砜矗?國供應(yīng)商具備鹽湖提鋰吸附劑研發(fā)及應(yīng)用的先發(fā)優(yōu)勢。

(二)膜市場:納濾膜、反滲透膜國產(chǎn)化率低,突破核心材料為發(fā)展關(guān)鍵

膜分離是最環(huán)保的分離技術(shù)之一,鹽湖中常用到膜梯度耦合,工藝難點(diǎn)在于膜材料 強(qiáng)度、膜通量等。膜分離的本質(zhì)是物理法,即通過壓力、利用膜的孔徑大小實(shí)現(xiàn)不同 物質(zhì)的分離,核心是膜材料的選擇。由于過程中無需額外試劑,因而膜分離法是最 環(huán)保的技術(shù)之一。鹽湖提鋰中鎂鋰分離的部分常選擇孔徑更小的有機(jī)膜,多用到膜 的梯度耦合(反滲透、納濾膜、超濾等),該工藝段的技術(shù)難點(diǎn)在于膜材料強(qiáng)度、膜 通量等。

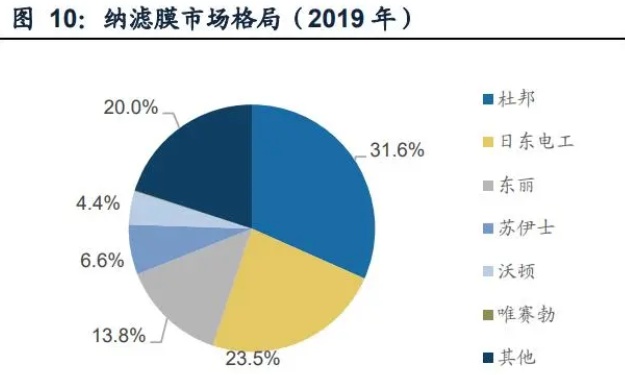

納濾、反滲透膜國產(chǎn)替代已開始,關(guān)注具備自研優(yōu)勢的企業(yè)。(1)反滲透膜市場: 根據(jù)環(huán)境工程,2021年全球反滲透膜市場90%以上的份額被美國杜邦、日東電工集團(tuán)/美國海德能、日本東麗、法國蘇伊士等7家公司占有。目前主要國內(nèi)反滲透膜企業(yè) 包括沃頓科技、唯賽勃、三達(dá)膜等。(2)納濾膜市場:根據(jù)中國膜工業(yè)協(xié)會提供的 數(shù)據(jù),2019年我國納濾膜市場銷售額為6億元,目前國內(nèi)納濾膜市場主要由國外品牌 占據(jù),國內(nèi)廠商市場份額占比較小。根據(jù)唯賽勃招股說明書,國內(nèi)從事納濾膜及相關(guān)產(chǎn)品生產(chǎn)的主要企業(yè)主要為沃頓科技、唯賽勃、倍杰特、三達(dá)膜等。

四、關(guān)注掌握核心材料、工藝包設(shè)計(jì)技術(shù)優(yōu)勢的企業(yè)

關(guān)注具備吸附劑產(chǎn)能、膜工藝包自研優(yōu)勢的企業(yè)。重點(diǎn)推薦:久吾高科:掌握多類 鹽湖吸附劑核心技術(shù),陶瓷膜(無機(jī)膜)、有機(jī)膜均有產(chǎn)能布局。近年來陸續(xù)達(dá)成一 里坪、扎布耶、金海鋰業(yè)、西藏中鑫多個產(chǎn)業(yè)化/中試項(xiàng)目合作。公司年內(nèi)預(yù)期實(shí)現(xiàn) 2000噸/年吸附劑產(chǎn)能,且此前與紫金礦業(yè)簽訂戰(zhàn)略合作。

(一)久吾高科:陶瓷膜+有機(jī)膜全線覆蓋,掌握多種吸附劑核心技術(shù)

國產(chǎn)陶瓷膜龍頭,多領(lǐng)域擴(kuò)張穩(wěn)步推進(jìn)。公司孵化于南京工業(yè)大學(xué)膜科技實(shí)驗(yàn)室, 為陶瓷膜行業(yè)龍頭。受益于新訂單大力開拓,2022H1膜集成技術(shù)整體處理方案實(shí)現(xiàn) 收入2.31億元(同比+48.86%)。從訂單情況來看,2021年公司新簽合同總額超10 億元,CO制燃料乙醇(累計(jì)應(yīng)用規(guī)模超20萬噸/年)、工業(yè)水處理、鹽湖提鋰等多元 業(yè)務(wù)穩(wěn)步推進(jìn)。此外,吸附劑材料方面成功研制出鋁系、鈦系鋰吸附劑材料并提出 “吸附+膜”法原鹵提鋰工藝,預(yù)計(jì)今年可形成約2000噸/年的工業(yè)化產(chǎn)能。

多重因素致業(yè)績承壓,資金充沛保障未來成長。2022Q1-3實(shí)現(xiàn)營收5.06億元(同比 +55.26%)、歸母凈利潤1891萬元(同比-7.56%),單三季度實(shí)現(xiàn)歸母凈利潤1042 萬元(同比-9.76%)。疫情影響導(dǎo)致項(xiàng)目工期延長、競爭加劇、新領(lǐng)域示范項(xiàng)目探索等因素影響,公司前三季度業(yè)績略有下滑。截至2022Q3公司貨幣資金較2021年底 增加146%至2.12億元,資金充沛保障未來成長。

攜手紫金礦業(yè)加速鹽湖提鋰開發(fā),技術(shù)與資源的強(qiáng)強(qiáng)聯(lián)合。2022年5月26日公司公 告與紫金礦業(yè)簽署《戰(zhàn)略合作協(xié)議》,將為紫金礦業(yè)的鋰鹽湖資源項(xiàng)目、鋰資源深加 工項(xiàng)目、礦山液體處理及金屬資源利用、工業(yè)水處理項(xiàng)目等提供吸附材料、提鋰工 藝、工藝包設(shè)計(jì)等技術(shù)支持,協(xié)議有效期五年。2021年10月以來紫金礦業(yè)相繼收購 阿根廷3Q、西藏拉果錯兩大高品位鹽湖,預(yù)期拉果錯鹽湖將采用“吸附+膜”工藝, 一期+二期產(chǎn)能擬提升至5萬噸/年。3Q鹽湖一期產(chǎn)能2萬噸/年有望于2023年投產(chǎn),且 遠(yuǎn)期可提升至4-6萬噸/年。目前紫金礦業(yè)公司按權(quán)益擁有碳酸鋰資源總儲量超900萬 噸LCE。

金海鋰業(yè)氯化鋰項(xiàng)目已建成,今年預(yù)期可形成2000噸/年的自研吸附劑產(chǎn)線。2018 年公司中標(biāo)五礦鹽湖 1 萬噸/年碳酸鋰項(xiàng)目,成功卡位鹽湖提鋰核心工藝包(吸附+ 膜法)。2022年1月通過簡易程序向特定對象定增募資1.03 億元(主要用于扎布耶、 大柴旦、阿根廷安赫萊斯3個鹽湖提鋰中試項(xiàng)目),并相繼簽訂扎布耶100噸/年氫氧 化鋰中試、金海鋰業(yè)1000噸/年氯化鋰項(xiàng)目。截至2022H1,金海鋰業(yè)1000噸/年氯化 鋰項(xiàng)目已建成;根據(jù)2022年3月投資者關(guān)系活動記錄表,公司預(yù)計(jì)今年可形成約2000 噸/年的自研吸附劑工業(yè)化產(chǎn)能,鞏固鹽湖提鋰布局。

布局CO制燃料乙醇、鈦白清潔生產(chǎn)等新興下游,多領(lǐng)域擴(kuò)張大有可為。除布局鹽湖 提鋰外,公司新增布局CO制燃料乙醇、鈦白清潔生產(chǎn)等新興下游應(yīng)用,已完成“鈦 石膏資源化利用MCM技術(shù)產(chǎn)業(yè)化項(xiàng)目”等重要合同簽訂。目前,根據(jù)公司官方微信 公眾號,該技術(shù)被國家四部委列入《國家工業(yè)資源綜合利用先進(jìn)適用工藝技術(shù)設(shè)備 目錄(2021年版)》,引領(lǐng)鈦石膏高附加值資源化利用。

(二)藍(lán)曉科技:鹽湖提鋰吸附劑先驅(qū),擁有 4 萬噸/年吸附劑產(chǎn)能

國內(nèi)吸附劑龍頭,2022前三季度歸母凈利潤同比增長32%。公司主營離子交換吸附 樹脂以及相關(guān)配套系統(tǒng)裝置,目前擁有4萬噸/年吸附劑產(chǎn)能。除2020年受疫情影響 外,公司營收、業(yè)績穩(wěn)步提升,2021年公司實(shí)現(xiàn)營收11.95億元(同比+29.5%)、 歸母凈利潤3.11億元(同比+53.8%),前三季度實(shí)現(xiàn)營收11.77億元(同比+32.1%)、 歸母凈利潤3.14億元(同比+32%)。分業(yè)務(wù)來看,公司吸附劑營收占比近80%,2022 上半年吸附劑營收同比增長49.3%,金屬資源、生命科學(xué)、水處理與超純水、節(jié)能環(huán)保、化工與催化等業(yè)務(wù)領(lǐng)域均呈現(xiàn)出高速增長態(tài)勢。

鹽湖提鋰產(chǎn)業(yè)化經(jīng)驗(yàn)豐富,2018年以來簽約訂單產(chǎn)能對應(yīng)6.86萬噸/年碳酸鋰+1萬噸 /年氫氧化鋰。依托吸附分離法提鋰技術(shù),公司成功提供多個項(xiàng)目鹽湖鹵水提鋰的解 決方案,并實(shí)現(xiàn)產(chǎn)業(yè)化運(yùn)營。2021年下半年以來公司簽訂多個大型鹽湖提鋰項(xiàng)目訂 單,2018年以來累計(jì)簽約訂單產(chǎn)能達(dá)6.86萬噸/年碳酸鋰+1萬噸/年氫氧化鋰,提供吸 附設(shè)備以及安裝施工。根據(jù)2022中報及《2022年10月25日投資者關(guān)系活動記錄表》, 五礦五礦4000t/a改造項(xiàng)目、金緯新材料6000t/a項(xiàng)目已成功交付,錦泰二期4000t/a 碳酸鋰整線項(xiàng)目已啟動試生產(chǎn)。

(三)唯賽勃:國內(nèi)膜技術(shù)領(lǐng)先,自研鹽湖提鋰納濾膜性能優(yōu)越

公司近年來膜材料、膜元件產(chǎn)能穩(wěn)步提升,復(fù)合材料壓力罐、膜元件壓力容器銷售 順暢,除2020年受疫情影響外營收逐年提升,2020年起毛利率有所下降主要系行業(yè) 競爭加劇。2021年公司實(shí)現(xiàn)3.79億元營收(同比+20.9%)和歸母凈利潤0.51億元(同 比+8%)。上半年受疫情影響公司營收、業(yè)績均有下滑,Q3已重回正軌,單三季度 實(shí)現(xiàn)營收9402.71萬元(同比+12%)和歸母凈利潤1551.66萬元(同比+51.4%)。 前三季度實(shí)現(xiàn)營收2.34億元(同比-15%)、歸母凈利潤0.22億元(同比-45.7%)。

布局膜、膜壓力容器、壓力罐三大板塊。公司是國內(nèi)極少數(shù)同時開展反滲透膜及納 濾膜系列產(chǎn)品、膜元件壓力容器、復(fù)合材料壓力罐等三大類產(chǎn)品研發(fā)及規(guī)模化生產(chǎn) 的企業(yè),同時亦進(jìn)行配件銷售。截至2021年公司擁有80萬只/年復(fù)合材料壓力罐、730 萬米/年反滲透膜及納濾膜片及膜元件、4萬只/年膜元件壓力容器產(chǎn)能,此外,2021 年公司IPO募資5.7億元布局年產(chǎn)30萬支復(fù)合材料壓力罐、2萬支膜元件壓力容器、10 萬支膜元件項(xiàng)目等。

2019年起布局鹽湖提鋰,自研高壓納濾膜性能優(yōu)越。根據(jù)招股說明書,公司2019年起同啟迪清源合作布局鹽湖提鋰,當(dāng)年4月為其“青海湖2萬噸/年碳酸鋰膜法分離濃 縮精制BOT項(xiàng)目”提供關(guān)鍵部件,2020年與啟迪清源進(jìn)一步簽署戰(zhàn)略合作協(xié)議,在 膜法鹵水提鋰、冶金行業(yè)水處理及特種分離領(lǐng)域開展長期合作。目前針對鹽湖提鋰, 公司正在持續(xù)進(jìn)行高壓納濾膜研發(fā),在多個鹽湖提鋰試驗(yàn)中性能穩(wěn)定,去除率(脫 硼,脫碳酸根,脫鎂)保持較高水平。根據(jù)公司官網(wǎng),2022年9月公司順利抵達(dá)結(jié)則 茶卡進(jìn)行中試項(xiàng)目施工,針對西藏等溫度低晝夜變化大的情況,低溫預(yù)處理納濾膜 仍能保持良好的通水量和截留率。

(四)倍杰特:依托污水資源化經(jīng)驗(yàn),中標(biāo)多個電池級鹽湖提鋰項(xiàng)目

深耕污水資源化,2017-2021歸母凈利潤復(fù)合增速20.7%。公司主要提供水處理整體 解決方案及運(yùn)營服務(wù),深耕工業(yè)水處理及資源化再利用,2017-2021年?duì)I收、歸母凈 利潤均逐年提升,復(fù)合增速達(dá)16.1%、20.7%,2021年實(shí)現(xiàn)營收7.13億元(同比 +22.8%)、歸母凈利潤1.19億元(同比+13.3%)。分業(yè)務(wù)來看,公司以EP、EPC 類的水處理整體解決方案收入為主,2021年實(shí)現(xiàn)5.37億元收入,占比達(dá)75.4%。

依托豐富污水資源化經(jīng)驗(yàn),中標(biāo)多個電池級鹽湖提鋰項(xiàng)目。依托在污水資源化領(lǐng)域 的豐富經(jīng)驗(yàn)以及高鹽水分鹽技術(shù),公司積極布局鹽湖提鋰,據(jù)中國化學(xué)電子招標(biāo)投 標(biāo)交易平臺,2021年與東華科技合作建設(shè)西藏扎布耶鹽湖綠色綜合開發(fā)利用萬噸電 池級碳酸鋰項(xiàng)目;根據(jù)證券時報,11月1日公司新中標(biāo)西藏阿里改則縣拉果錯鹽湖鋰 礦2萬噸/年電池級單水氫氧化鋰項(xiàng)目,采用連續(xù)吸附法+膜法+電滲析工藝路線,公 司為其提供膜處理系統(tǒng)。

(五)三達(dá)膜:工業(yè)膜分離工藝先驅(qū)者,電池級鹽湖提鋰項(xiàng)目落地

我國工業(yè)膜分離工藝先驅(qū)者,不斷開拓膜法應(yīng)用。公司主營業(yè)務(wù)為水務(wù)投資運(yùn)營及 膜技術(shù)應(yīng)用,其中膜主要應(yīng)用于工業(yè)分離、膜法水處理、環(huán)境工程等領(lǐng)域,是我國最 早從事膜分離工藝的企業(yè)之一,先發(fā)優(yōu)勢顯著。

伴隨公司對下游的不斷開拓,2017-2021年公司營收復(fù)合增速達(dá)18.4%,2021年實(shí)現(xiàn) 11.51億元營收(同比+31.3%)、歸母凈利潤2.47億元(同比+11.4%)。分業(yè)務(wù)來 看,2021年水務(wù)投資運(yùn)營及膜技術(shù)應(yīng)用業(yè)務(wù)分別實(shí)現(xiàn)4.13億元和5.59億元營收。

憑借2016年至今10余次中試經(jīng)驗(yàn),2022年正式中標(biāo)鹽湖提鋰EPC總包項(xiàng)目。公司作 為膜技術(shù)龍頭,通過自主開發(fā)的陶瓷膜、超濾膜、納濾膜、反滲透膜等技術(shù)相結(jié)合, 可用于鹽湖提鋰。2021年11月17日公司在投資者互動平臺表示,公司鹽湖提鋰業(yè)務(wù) 始于2016年,先后在藍(lán)科鋰業(yè)、五礦鹽湖、青海鋰業(yè)等超過10個鹽湖開展中試、工 業(yè)化驗(yàn)證等,并和吸附、電化學(xué)、萃取等公司合作,開展不同工藝包的聯(lián)合實(shí)驗(yàn)開 發(fā),掌握了各種鹽湖的提鋰工藝。2022年2月19日,公司公告中標(biāo)金昆侖鋰業(yè)5000 噸/年電池級碳酸鋰項(xiàng)目EPC總承包工程,總投資2.1億元。

(六)沃頓科技:深耕膜業(yè)務(wù)二十余載,反滲透膜進(jìn)口替代先行者

公司深耕膜業(yè)務(wù)二十余載,工業(yè)、家用、市政膜產(chǎn)品全線覆蓋。2021年公司實(shí)現(xiàn)營 業(yè)收入13.81億元(同比10.1%),歸母凈利潤1.21億元(同比+14.6%)。膜為公司 的營收支柱,公司產(chǎn)品覆蓋反滲透、納濾等,應(yīng)用領(lǐng)域?qū)崿F(xiàn)工業(yè)、家用、市政全面布 局,2021年擁有產(chǎn)能2330萬平方米、銷量1848萬平方米,實(shí)現(xiàn)在膜產(chǎn)品銷售收入7.56 億元,膜分離工程實(shí)現(xiàn)收入0.86億元。

公司在反滲透膜領(lǐng)域處于領(lǐng)先地位,四寸膜市占率近30%。根據(jù)2020年評級報告, 在工業(yè)膜方面,2019年公司在八寸膜市場占有率為9%,位列前五,在四寸膜市場占 有率達(dá)到29%居于首位;同期家用膜市場銷量占比為24%,國內(nèi)排名第一。根據(jù)2022 年9月投資者關(guān)系活動記錄表,公司膜分離技術(shù)和產(chǎn)品已成熟地應(yīng)用于鹽湖提鋰領(lǐng)域。

注:圖片非商業(yè)用途,存在侵權(quán)告知刪除!

本文地址:http://www.scmrzs.com/news/details558.html

好文章,需要你的鼓勵

郵箱:libatterychina@163.com

北京:北京市海淀區(qū)上地三街9號金隅嘉華大廈C座904

010-62980511 13661293507

山東:山東省臨沂市魯商中心A12-1503-1

0539-8601323

鋰電中國(libattery.net)版權(quán)所有

Copyright By 北京貝特互創(chuàng)科技有限公司

京ICP備11002324號-1

京公安網(wǎng)備11010802035676號

我有話說: